De nombreux épargnants s’interrogent quant aux revenus mensuels que l’on peut obtenir en plaçant 500 000 euros sur des actifs financiers diversifiés. Ce que rapporte une telle somme une fois investie dépendra à la fois de la nature des placements privilégiés et du régime fiscal utilisé.

SOMMAIRE

- Où placer 500 000 euros et quel rendement attendre ?

- Investir 500 000 euros : exemple chiffré de ce que rapporte le capital par mois

Cet article vous présente combien peuvent rapporter 500 000 euros placés par mois, en se plaçant dans le cas d’un épargnant souhaitant se constituer un complément de revenus durables, avec un horizon d’investissement à long terme, et en tirant partie des avantages fiscaux accessibles aux investisseurs en France. L’exemple présenté dans cet article peut aussi bien concerner le cas d’un retraité ou d’un actif souhaitant dès à présent se constituer un complément de revenus.

Nous verrons qu’avec une allocation équilibrée, 500 000 euros placés avec un profil d’allocation équilibré rapportent un revenu proche de celui du salaire moyen en France.

Note : cet article ne traite pas des revenus qu’il est possible de générer en investissant en direct dans l’immobilier locatif. Les rendements locatifs vont du simple au quadruple selon la typologie de biens visés… Les rendements dépendent également du niveau d’engagement du propriétaire dans la gestion des biens. À l’inverse, il est possible d’investir dans l’immobilier sans avoir à gérer les aléas d’une gestion en direct en se tournant vers l’immobilier pierre-papier (SCPI). Ce type de placement fait partie intégrante du panel de supports envisageables pour diversifier son capital et est évoqué dans cet article.

Où placer 500 000 euros et quel rendement attendre ?

L’allocation idéale du patrimoine est définie au regard des objectifs financiers de l’épargnant. Il faut dès à présent distinguer le cas des épargnants qui investissent à court terme de ceux qui investissent à long terme. Les perspectives de rendement vont du simple au triple.

L’épargne placée à court terme

Il y a tout d’abord le cas des épargnants disposant d’un capital financier qu’ils souhaitent prochainement réallouer pour financer un projet. C’est par exemple le cas d’un ménage qui vend sa résidence principale et dispose alors d’un capital de 500 000 euros voué à être utilisé pour financer dans un futur très proche l’achat d’une nouvelle résidence principale. Dans ce contexte, l’horizon d’investissement est le court terme et il est impératif de placer l’argent sur un placement sans risque.

Les fonds euros en assurance vie constituent alors le support de référence. Les fonds euros sont des placements à capital garanti. Contrairement aux livrets, les versements en assurance vie ne sont pas plafonnés. Par ailleurs, en assurance vie, le capital n’est pas bloqué, l’épargnant pourra donc retirer l’argent de son contrat au moment de financer son projet. À partir de la date de demande de retrait sur l’assurance vie, l’argent arrive sur le compte courant en quelques jours (comptez toutefois 2 ou 3 semaines avec certains assureurs moins réactifs).

Les fonds euros délivrent des rendements de l’ordre de 1 à 1,5 % par an. Si l’on table sur une performance brute intermédiaire de 1,3 %, 500 000 placés en fonds euros rapportent 6 500 euros la première année. À cette performance brute, il faut soustraire les prélèvements sociaux (17,2%).

Note : de moins en moins de contrats d’assurance permettent un versement à 100 % en fonds euro (le reste devant être investi en unités de compte plus risquées). Il en reste néanmoins quelques-uns qui le permettent (voir notre comparatif des fonds euros). Attention à ne pas avoir de frais de versement sur votre contrat d’assurance vie, sinon cela peut anéantir des années de rendement !

Sur une assurance vie de plus de 8 ans, l’épargnant bénéficie d’un abattement de 4600 euros par an (le double pour un couple marié) sur la part des plus-values matérialisées à l’occasion d’un retrait.

Exemple

Pierre et Marie ont placé 500 000 euros sur leur contrat d’assurance vie. Ils ont sécurisé 100 % du capital en fonds euro en prévision d’un achat immobilier. Un an plus tard, le couple concrétise un achat immobilier et procède à un retrait total du capital placé sur le contrat pour financer cet achat.

La plus value brute est de 6 500 euros. Si le versement a été réalisé sur un contrat ouvert plus de 8 ans auparavant, le couple bénéficiera de l’abattement de 9 200 euros et ne paiera que les prélèvements sociaux. Le gain net sera de 5 382 euros (6500 euros – 17,2 %). Si le couple a placé l’argent sur un contrat ouvert il y a moins de 8 ans, il ne bénéficie pas de l’abattement. La plus-value sera imposée à 30 % (taux du prélèvement forfaitaire unique). Un taux d’imposition un peu plus faible sera toutefois possible dans le cas où le couple n’est pas (ou faiblement) imposable et opte pour l’imposition au barème de l’impôt (voir notre article sur la fiscalité de l’assurance vie).

500 000 euros placés à 100 % en fonds euro ne rapportent donc que 448 euros par mois (5382 euros par an en bénéficiant de l’abattement sur les plus-values) sur un bon fonds euro d’une bonne assurance vie sans frais sur versement. Il s’agit d’un revenu très bas pour un tel capital. Il est évidemment possible de faire beaucoup mieux. Pour obtenir une meilleure performance, il faut pouvoir diversifier le capital sur des actifs plus rémunérateurs que le fonds euro, cela est possible dès lors que l’épargnant place son argent sur le long terme.

L’épargne placée à long terme

Pour dégager une rente significative avec 500 000 euros, il est nécessaire de diversifier son capital en dehors des fonds euros, et des autres placements sans risque, dont les taux de rémunération dépassent péniblement les 1 %.

Les 2 classes d’actifs phares pour investir sur le long terme sont les actions et l’immobilier. La performance de ces classes d’actifs dépend des supports (actions monde, CAC40, Europe, etc.) et des périodes considérées.

La dernière décennie a été très positive pour les actions. Les marchés actions mondiaux affichent une performance annuelle moyenne supérieure à 10 % entre 2011 et 2021. Si l’on prend le cas de l’indice MSCI World (cet indice suit l’évolution d’un panier de près de 1600 grandes entreprises cotées dans le monde), sa performance annuelle moyenne entre le 31 décembre 2011 et le 31 décembre 2022 est de 13.32 % ! Sur une échelle de temps plus large, le MSCI World a délivré une performance annuelle moyenne de 8,71 % entre le 31 décembre 1987 et le 31 décembre 2021.

Du côté de l’immobilier, la rentabilité des supports se calcule en tenant compte du rendement locatif et de l’appréciation des biens dans le temps. Si l’on se concentre sur le cas de l’immobilier pierre-papier, le rendement annuel moyen des SCPI est de l’ordre de 4,2 % en 2021, une performance à laquelle il faut ajouter la revalorisation des parts (de l’ordre de 1 % par an ces dernières années). La revalorisation reflète l’évolution des prix de l’immobilier détenu par la SCPI. Du côté des SCI, les performances sont à des niveaux comparables, avec des écarts de performances allant du simple au double selon la typologie de biens (bureaux, surfaces commerciales, entrepôts de logistique, etc.).

Un patrimoine investi à 50 % en actions et 50 % en immobilier permet d’escompter une performance moyenne annuelle supérieure à 5 %.

Auquel cas, 500 000 euros rapportent plus de 2 000 euros par mois. Une rémunération bien supérieure à celle de l’allocation 100 % fonds euro présentée plus haut. Il s’agit là d’un exemple très simplifié mais l’on comprend ici que le revenu escomptable dépendra de l’allocation retenue.

Le tableau présenté ci-dessus indique une fourchette des performances moyennes escomptables sur le long terme pour les principaux supports d’investissement.

| Actifs | Performance annuelle moyenne brute escomptable | Optimisation fiscale | Profil de risque |

|---|---|---|---|

| Fonds euros | 1-2 % | Assurance vie PER | Capital garanti. |

| Fonds actions | 5-10 % | Assurance vie PER PEA | Risque de perte en capital et forte volatilité. |

| Supports immobiliers (SCPI et SCI) | 3-6 % | Assurance vie PER | Risque de perte en capital. |

| Immobilier détenu en direct | 3-10 % | En LMNP ou SCI. | Risque de perte en capital, faible liquidité, et risque locataire. |

Note : les performances passées ne préjugent pas des performances futures. Il convient donc d’avoir à l’esprit le risque que les performances affichées dans le tableau correspondent à des tendances de long terme historiques qui ne garantissent en rien des performances pour les années à venir.

Voyons un exemple concret de ce que peuvent rapporter 500 000 euros placés par mois, avec une allocation équilibrée.

Investir 500 000 euros : exemple chiffré de ce que rapporte le capital par mois

Les placements les plus performants sur le long terme sont également les plus risqués. Pour cette raison, l’allocation du capital est un subtil équilibre entre performance et prise de risque. Tous les épargnants n’ont pas la même aversion au risque.

Dans le cadre d’un investissement à long terme, avec l’objectif de se constituer un revenu récurrent, l’allocation peut faire la part belle aux actions et à l’immobilier. Mais il est judicieux de conserver une part du capital sur un placement sans risque (fonds euro) afin de diminuer la volatilité globale du portefeuille et le risque de perte en capital.

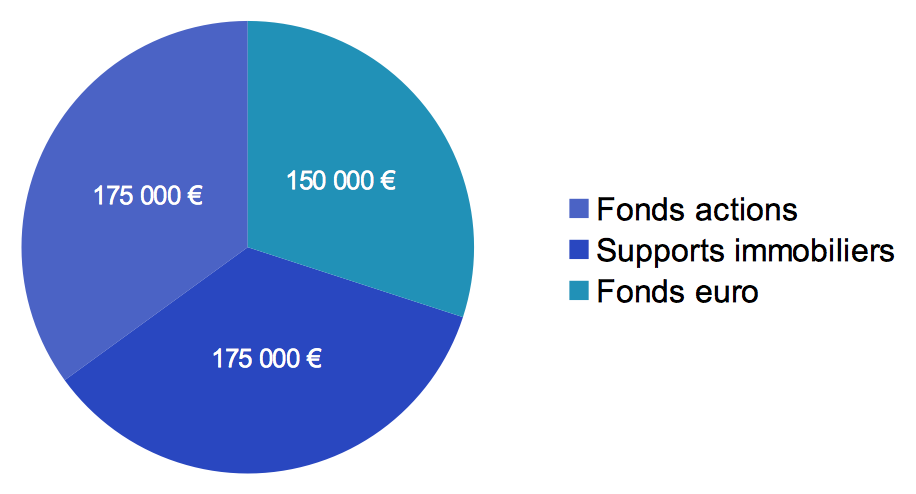

Une allocation composée à 35 % de fonds actions, 35 % de supports immobiliers et 30 % de fonds euros est ce que l’on peut décrire comme une allocation équilibrée, et peut répondre aux attentes d’un grand nombre d’épargnants.

L’épargnant pourra adapter son allocation cible en fonction de son aversion au risque et de son appétence pour telle ou telle classe d’actifs. Certains privilégient les supports immobiliers, d’autres préfèrent les marchés actions, d’autres encore donnent une place plus importante aux fonds euros.

| Supports | Performance annuelle brute moyenne escomptable | Allocation (%) | Allocation (€) | Gain annuel brut moyen |

|---|---|---|---|---|

| Fonds euros | 1,5 % | 30 % | 150 000 € | 2 250 € |

| Fonds actions | 7,5 % | 35 % | 175 000 € | 13 125 € |

| Support immobilier | 5 % | 35 % | 175 000 € | 8 750 € |

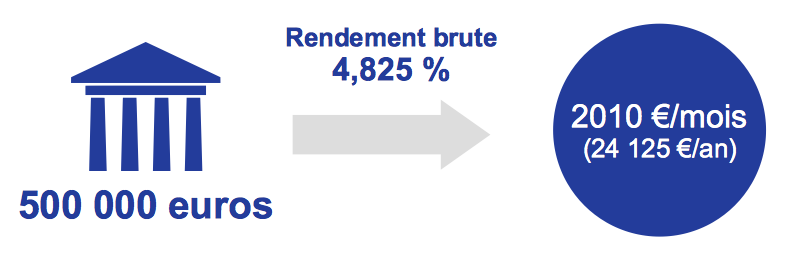

| Capital total | 4,825 % | 100 % | 500 000 € | 24 125 € |

Dans l’exemple présenté ci-dessus, les 500 000 euros placés rapportent 24 125 euros par an, soit 2 010 euros par mois. C’est à peu près le montant du salaire moyen en France. Mais il s’agit là d’un revenu brut !

La rente mensuelle escomptable en plaçant 500 000 euros dépend non seulement de l’allocation patrimoniale, mais également des optimisations fiscales mises en œuvre pour limiter l’imposition des gains.

Voyons comment il est possible d’optimiser la fiscalité de ces revenus du capital.

Optimiser la fiscalité des placements

En France, il existe différents dispositifs d’épargne permettant d’optimiser la fiscalité des revenus du capital. Les 3 principaux dispositifs sont :

- l’assurance vie,

- le plan d’épargne retraite (PER),

- le plan d’épargne en actions (PEA).

Le plan d’épargne retraite (PER) est intéressant pour les actifs souhaitant épargner chaque année une fraction de leur revenu en vue de se constituer un capital et un complément de revenu à la retraite. C’est un dispositif parfois plus intéressant que l’assurance vie, en particulier pour les épargnants soumis à un fort taux d’imposition sur le revenu (lire notre article Assurance vie ou PER).

Nous nous plaçons dans le cas où l’épargnant dispose un capital cash de 500 000 euros à investir, dont il souhaite tirer un complément de revenu immédiat. Dans ce cas de figure, il ne pourra donc pas tirer pleinement partie du PER puisque l’avantage fiscal de ce dispositif est la déduction du revenu imposable des versements réalisés sur le plan (les versements déductibles sont plafonnés). Le capital dont il est question ici est beaucoup trop élevé pour faire jouer cet avantage.

Le plan d’épargne en actions (PEA) est un dispositif très intéressant pour investir en actions(actions en direct ou fonds d’investissement). Sur un PEA de plus de 5 ans, l’épargnant peut réaliser des retraits partiels et bénéficier d’un régime fiscal avantageux : les plus-values ne sont imposées qu’à hauteur de 17,2 % (prélèvements sociaux). Pour bénéficier de cet avantage, il est nécessaire que le PEA ait plus de 5 ans car un retrait avant cet horizon entraîne la fermeture du PEA et les plus-values sont imposées au taux de 30 % (prélèvement forfaitaire unique).

Idéalement, l’épargnant doit anticiper sa situation et ouvrir un PEA le plus tôt possible, avant même d’avoir une forte somme à investir. C’est la date d’ouverture du PEA et non la date du versement qui détermine la prise d’effet de l’avantage fiscal lors des retraits !

L’assurance vie est un dispositif beaucoup plus souple et également avantageux sur le plan fiscal. L’assurance est plus souple que le PEA car elle permet de loger des fonds actions, mais également des fonds euros et des supports immobiliers tels que les SCPI, OPCI et SCI. Par ailleurs, peu importe l’âge du contrat, les retraits de l’assurance vie n’entraînent pas la fermeture du contrat. Cependant, là encore, il est recommandé de prendre date le plus tôt possible. Puisque sur un contrat de plus de 8 ans, l’épargnant bénéficie d’un abattement de 4 600 euros par an (9 200 euros pour un couple) sur la part des plus-values imposables à la sortie du contrat.

Les supports en unités de compte (c’est-à-dire les supports autres que les fonds euros) détenus en assurance vie sont soumis à des frais de gestion. Ces frais sont de seulement 0,50 à 0,60 % sur les meilleures assurances vie. Le plan d’épargne en actions ne supporte pas de tels frais.

500 000 euros placés en assurance vie : seule la fraction des plus-values est imposée lors des retraits

Voyons le cas de l’épargnant qui place 500 000 euros sur un ou plusieurs contrats d’assurances vie nouvellement ouverts et qui alloue le capital en fonds euros, fonds actions et supports immobiliers selon la clef de répartition proposée dans le tableau plus haut.

La performance brute après déduction des frais de gestion en unités de compte (0,50 % sur les 70% d’unités de compte) sera de 4,475 %, soit un revenu de 22 375 euros bruts.

En pratique, ce calcul reste très théorique car les fonds actions délivrent des performances très variables d’une année sur l’autre. La poche actions peut très bien générer 30 000 euros de gains une année et perdre 15 000 euros l’année suivante.

L’épargnant doit raisonner de la façon suivante : son portefeuille est construit de telle façon qu’il peut dégager environ 4,475 % par an avant impôt (le calcul donné ici est précis mais les chiffres doivent être interprétés comme des valeurs indicatives). L’épargnant peut donc réaliser périodiquement un retrait (mensuel ou trimestriel) de telle sorte que le total des retraits dans l’année corresponde au gain moyen escompté. De cette façon, l’épargnant ne consomme pas le capital et ne retire que les gains du contrat.

Si l’assurance vie a moins de 8 ans et que l’épargnant opte pour une imposition au prélèvement forfaitaire unique (PFU), les plus-values seront imposées à 30 %. En cas de retrait partiel d’un montant de 22 375 euros sur une assurance vie valorisée 522 375 euros (500 000 euros de versement et 22 375 euros de gains), la part des plus-values imposables est de 4,28 % (22 375 / 522 375 euros). Sur le retrait de 22 375 euros, la plus-value imposable est de 958 euros. L’imposition sera donc de 288 euros (30% de 958 euros).

Le revenu net annuel sera de 22 087 euros (22 375 – 288 euros). Dans ce cas, les 500 000 euros placés rapportent 1 841 euros nets par mois.

Arrêtons nous un instant sur ce résultat. Ce qui interpelle ici la faible imposition des gains en assurance vie (288 euros d’impôt pour un retrait de 22 375 euros). Avec un placement financier sans avantage fiscal, par exemple des dividendes d’actions détenues sur un compte-titres ordinaire (CTO) ou des revenus de parts de SCPI détenues en direct, l’imposition serait infiniment plus élevée. Les dividendes ou les plus-values de cession d’actions ou de parts de fonds obtenus sur un CTO seraient taxés à 30 % (prélèvement forfaitaire unique).

Revenons au cas de l’investissement via une assurance vie. Si l’épargnant est non imposable à l’impôt sur le revenu (personne avec très faibles revenus et/ou plusieurs personnes à charge), il est judicieux d’opter pour l’imposition au barème de l’impôt sur le revenu, seuls les prélèvements sociaux sont collectés, soit 165 euros (17,2% de 958 euros). Le revenu net annuel est alors de 22 210 euros (22 375 – 165 euros). Les 500 000 euros placés rapportent 1850 euros nets par mois.

Si le contrat d’assurance vie a plus de 8 ans, l’épargnant bénéficie d’un abattement de 4 600 euros sur les plus-values imposables. La part des plus-values est de 958 euros dans l’exemple présenté plus haut, ce qui est inférieur au plafond de l’abattement. Dans ce cas, l’épargnant ne paie que les prélèvements sociaux sur la part des plus-values, et les 500 000 euros placés rapportent 1 850 euros nets par mois.

Le calcul présenté ici laisse à penser que l’avantage fiscal que confère un contrat de plus de 8 ans est faible. En effet, dans un cas où l’assurance vie a moins de 8 ans, l’épargnant perçoit 1841 euros, contre 1850 euros dans le cas où l’épargnant ne paie pas d’impôt sur les plus-values en bénéficiant de l’abattement. Cela tient au fait que la part des plus-values est faible dans le retrait.

Il faut maintenant se placer quelques années plus tard pour mieux comprendre l’avantage de l’assurance vie. Nous avons vu qu’au bout d’un an, les plus-values ne représentent qu’une petite fraction du capital (4,28 %), l’essentiel de l’encours (522 375 euros) est le fruit du versement de 500 000 euros. Mais la part des plus-values augmente année après année. Si l’on se place 5 ans après la date du versement de 500 000 euros sur le contrat, la part des plus-values représentera approximativement 20 % du capital (ce chiffre dépend de la performance des fonds actions). Sur un retrait partiel de 22 375 euros, la part des plus-values représenterait de l’ordre de 4 475 euros (20 % de 22 375 euros).

Dans le cas où le contrat a plus de 8 ans, l’épargnant bénéficie pleinement de l’abattement de 4 600 euros. Si l’épargnant ne bénéficie pas de cet avantage (assurance vie de moins de 8 ans), les plus-values seront imposées à 30 % contre 17,2 %. Soit un impôt plus élevé de 588 euros (12,8 % de 4 475 euros).

Le message à retenir est qu’il est opportun d’ouvrir une assurance vie le plus tôt possible, avant même de disposer d’un capital important à investir. Plus tard, à l’occasion d’une rentrée d’argent importante (héritage, produit de la vente d’un bien immobilier, cession d’entreprise, etc.), l’épargnant pourra profiter de son assurance vie ouverte plus de 8 ans auparavant pour investir son capital avec une fiscalité optimisée dès les premiers retraits.

Comment gérer ses placements dans le temps

Gérer un patrimoine financier de 500 000 euros ne s’improvise pas. Il est nécessaire d’assurer le suivi de la gestion des encours.

Dans l’exemple développé plus haut, la part des retraits correspond au montant moyen des gains escomptés. De fait, le capital a vocation à se maintenir peu ou prou autour de sa valeur de départ : 500 000 euros. Le capital peut décroître si les performances des supports sont en-deçà des attentes, ou croître si les performances sont au-dessus des attentes. Le capital peut également croître en cas d’inflation généralisée des actifs (la poche actions et immobilier offre une bonne protection contre l’inflation).

L’allocation au sein de l’assurance vie n’est pas stable dans le temps. Les supports actions et immobiliers offrant de meilleures performances, ils tendent mécaniquement à représenter une part toujours plus croissante du capital. Il sera donc nécessaire de réaliser des arbitrages pour ajuster le pourcentage investi sur chaque support en accord avec l’allocation cible (30 % fonds euros, 35 % fonds actions, 35 % supports immobiliers).

L’épargnant peut réaliser des arbitrages entre supports en quelques clics sur le compte utilisateur mis à disposition en ligne par le courtier ou l’assureur gérant l’assurance vie. Cette gestion peut toutefois représenter un travail et une responsabilité que l’épargnant ne souhaite pas endosser. Dans ce cas, il peut opter pour une gestion déléguée (gestion pilotée).

Déléguer la gestion de son capital

Les épargnants qui ne sont pas à l’aise avec l’idée de gérer en direct leur portefeuille peuvent se tourner vers un service de gestion pilotée.

Les meilleures assurances vie proposent un mode de gestion pilotée permettant de complètement déléguer l’allocation et la gestion courante de leur contrat. On trouve également des PEA en gestion pilotée (lire notre avis sur Yomoni).

Conseiller en gestion de patrimoine

Les épargnants peuvent également faire appel à un conseiller en gestion de patrimoine pour réaliser un bilan patrimonial et définir une stratégie d’allocation pour placer les 500 000 euros.

Le conseiller en gestion de patrimoine aura une vision globale sur le patrimoine du client. Il pourra proposer des solutions, non seulement pour placer les 500 000 euros, mais également pour anticiper une succession, ou optimiser la fiscalité globale du foyer fiscal de son client.

Dans le cas où un épargnant ne perçoit que des revenus du capital, ne travaille pas (cas typique des rentiers), et bénéficie de protection universelle maladie (PUMa). Alors, sous certaines conditions de ressources, il peut être soumis à la cotisation subsidiaire maladie (CSM). Les futurs rentiers n’ont parfois pas connaissance de cette cotisation. Le conseiller en gestion de patrimoine pourra vous aiguiller vers la meilleure stratégie pour organiser votre capital, vos revenus et limiter le poids des impôts et des cotisations.