Le plan d’épargne retraite (PER) fait désormais partie des dispositifs d’épargne incontournables pour développer son patrimoine. Il répond à 2 objectifs : (1) s’assurer un complément de ressources financières pour sa retraite, et (2) jouer le rôle de matelas d’épargne (prévoyance) en cas de coup dur.

Dans cet article, nous vous expliquons de façon chiffrée pourquoi le PER est potentiellement plus intéressant que l’assurance vie pour préparer sa retraite.

SOMMAIRE

- Tableau comparatif de l’assurance vie et du PER

- Fiscalité de l’assurance vie et du PER

- Assurance vie ou PER : exemples pratiques

- Conclusion

Le PER (en particulier le PER assurantiel) et l’assurance vie sont 2 enveloppes capitalisantes proposant l’accès à des supports d’investissement et un mode de gestion en tout point semblables. Les différences entre ces 2 dispositifs d’épargne sont à chercher du côté de la fiscalité, où le PER peut se révéler plus avantageux. En particulier pour les épargnants supportant un impôt sur le revenu élevé.

Attention toutefois, le PER est un dispositif plus contraignant que l’assurance vie, puisque le capital est bloqué jusqu’à la retraite (hors cas spécifique permettant un retrait anticipé). De fait, le plan d’épargne retraite apparaît comme un dispositif complémentaire à l’assurance vie plutôt qu’un substitut.

PER ou assurance vie ? Quelle enveloppe avez-vous intérêt à privilégier pour préparer votre retraite ? On vous donne les clefs pour optimiser vos placements pour vous constituer un complément de revenus à la retraite.

Tableau comparatif de l’assurance vie et du PER

Le PER et l’assurance vie affichent des caractéristiques en tout point semblables en matière d’allocation du capital et de mode de gestion. Ces 2 dispositifs donnent accès à un fonds euro (sécurisé) et des supports en unités de compte pour dynamiser la performance de l’épargne.

Les caractéristiques clefs sont synthétisées dans le tableau ci-dessous.

| Assurance vie | Plan épargne retraite (PER) | |

|---|---|---|

| Disponibilité du capital | Retrait partiel ou total possible à tout moment. | Pas de retrait possible avant la retraite, sauf si achat de la résidence principale ou accident de la vie. |

| Fonds euro | Oui (le fonds euro est un placement sécurisé) | |

| Supports de diversification en unités de compte | Accès à plusieurs centaines de supports avec les meilleurs contrats : • fonds actions (dont ETF), • supports immobiliers (SCPI, OPCI, SCI…), • fonds obligataires, fonds monétaires, fonds diversifiés, • Etc. | |

| Versement initial | Accessible à partir de quelques centaines d’euros. | |

| Frais sur versement | 0 % pour les meilleurs contrats. | |

| Frais d’arbitrage | 0 % pour les meilleurs contrats. | |

| Frais de gestion en unités de compte | 0,50 à 0,60 % pour les meilleurs contrats | |

| Mode de gestion | Gestion libre ou gestion pilotée. | |

| Supports de diversification en unités de compte | 🏆 Découvrir notre comparatif des meilleures assurances vie | 🏆 Découvrir notre comparatif des meilleurs PER |

La différence majeure entre assurance vie et PER concerne la disponibilité du capital investi. Sur une assurance vie, le capital est disponible à tout moment (un retrait partiel ne prend généralement que quelques jours), tandis que le capital est bloqué jusqu’à la retraite sur un PER.

De fait, l’assurance vie est un dispositif d’épargne beaucoup plus polyvalent, qui conviendra à tout type de projet financier (aider les enfants, financer un beau voyage, l’achat d’une voiture ou d’une résidence secondaire, etc.) Tandis que le PER doit être spécifiquement envisagé comme un dispositif d’épargne pour préparer sa retraite ou un outil de prévoyance (pour sortir à l’occasion d’un cas de sortie anticipée figurant dans la loi comme le chômage ou le décès du conjoint).

Fiscalité de l’assurance vie et du PER

La fiscalité est l’un des éléments clefs pour comprendre et comparer l’intérêt de l’assurance vie et du PER.

La sortie du PER peut se faire sous forme de capital ou de rente viagère.

En pratique, la sortie en rente viagère ne sera vraisemblablement pas le mode de sortie privilégié par les épargnants car il implique l’aliénation du capital au profit de l’assureur. Par ailleurs, la majorité des contrats de PER supporte des frais d’arrérage en cas de sortie en rente (des frais prélevés sur la part des retraits), une raison de plus pour préférer la sortie en capital (généralement sans frais). Dans cet article, nous nous concentrons donc sur le cas de la sortie du PER sous forme de capital.

Le tableau présenté ci-dessous présente la fiscalité applicable sur l’assurance vie et le PER au moment des versements sur le contrat et au moment des retraits sous forme de capital.

| Assurance vie | Plan épargne retraite (PER) | |

|---|---|---|

| Avantage fiscal à l’entrée | Néant. | Les versements sont déductibles du revenu imposable. |

| Fiscalité à la sortie sur la part du capital correspondant à des versements | Néant. | Si les versements ont été déduits du revenu imposable à l’entrée, ils sont réintégrés au revenu imposable à la sortie. Si les versements n’ont pas été déduits du revenu imposable ou si le retrait intervient suite à un accident de la vie, les versements initiaux ne sont pas réintégrés au revenu imposable à la sortie. |

| Fiscalité à la sortie sur la part du capital correspondant à des plus-values | Abattement de 4600 € sur la plus-value imposable sur un contrat de plus de 8 ans. Les prélèvements sociaux sont toutefois collectés sur la totalité de la plus-value (17,2 %). | Prélèvement forfaitaire unique de 30 % ou imposition au barème de l’impôt sur le revenu (IR + prélèvement sociaux de 17,2 %). En cas d’accident de la vie, seuls les prélèvements sociaux sont collectés. |

L’effet levier en PER

Les versements réalisés sur le PER sont déductibles du revenu imposable. Il s’agit là d’un atout majeur de ce dispositif d’épargne. Cette caractéristique est d’autant plus intéressante pour les épargnants supportant un taux marginal d’imposition (TMI) élevé.

Si l’on prend le cas d’un actif dont les revenus se situent dans la tranche marginale à 30 %, un versement de 3000 euros sur le PER entraînera une diminution du revenu imposable d’un même montant, et donc une baisse d’impôt sur le revenu de 900 euros (30 % de 3000 €). L’effort d’épargne réel est donc de 2100 €, pour un capital investi de 3000 €. Le PER offre donc un effet levier intéressant à l’entrée.

Pour calculer le capital investi en fonction de l’effort d’épargne réel (capital investi – réduction d’impôt), il suffit de diviser l’effort d’épargne réel souhaité par (1 – TMI).

Si l’on prend le cas d’un actif dont les revenus se situent dans la tranche marginale à 41 %, avec un effort d’épargne réel de 10 000 €, il pourra investir 16 949 €.

10 000 € / (1 – 41%) = 16 949 €

En plaçant 16 949 € sur son PER il disposera d’une réduction d’impôt de 6 949 €.

Le tableau ci-dessus résume le levier escomptable en fonction de la tranche marginale d’imposition dans laquelle se situe le capital investi sur le PER.

| Tranche marginale d’imposition | Capital versé sur le PER | Réduction d’impôt sur le revenu | Effort d’épargne réel |

|---|---|---|---|

| 0 % | 1000 € | 0 € | 1000 € |

| 11 % | 1123,60 € | 123,60 € | 1000 € |

| 30 % | 1428,57 € | 428,57 € | 1000 € |

| 41 % | 1694,92 € | 694,92 € | 1000 € |

| 45 % | 1818,18 € | 818,18 € | 1000 € |

Le PER permet de faire levier sur le capital investi. Plus le taux marginal d’imposition est élevé, plus le levier est intéressant.

Tandis qu’en assurance vie, avec un effort d’épargne de 1000 €, le capital investi sur le contrat sera du même montant (sur un contrat sans frais sur versement).

L’imposition des gains en sortie de PER et assurance vie

À ce stade, en vertu de l’effet levier décrit ci-dessus, on pourrait conclure un peu trop précipitamment que le PER est le placement le plus intéressant pour préparer sa retraite. Avant de valider cette observation, il faut encore prendre en compte la fiscalité applicable à la sortie.

De ce point de vue, l’assurance vie s’en sort mieux, puisque l’épargnant bénéficie d’un abattement sur les plus-values imposables. Aussi, les versements réalisés sur le contrat d’assurance vie n’ayant pas été déduits du revenu imposable, la part du capital correspondant à des versements n’est pas réintégrée au revenu imposable lors des retraits. Le match n’est donc pas encore gagné pour le PER.

Vous pouvez lire notre article sur la fiscalité des retraits en assurance vie pour en savoir davantage sur la fiscalité de ce dispositif.

Note : l’épargnant peut également faire le choix de ne pas déduire de son revenu imposable les versements réalisés sur son PER. Dans ce cas de figure, l’effort d’épargne réel correspond au montant du versement (pas de levier). En cas de sortie sous forme de capital, la part du capital correspondant au versement n’est évidemment pas réintégrée au revenu imposable, seules les plus-values sont imposables au prélèvement forfaitaire unique (30 %) ou au barème de l’impôt sur le revenu (au choix). On comprend donc immédiatement que la fiscalité de cette option est moins avantageuse que celle de l’assurance vie. Cet article se concentre donc sur la comparaison de l’assurance vie et du PER avec déduction des versements du revenu imposable.

Assurance vie ou PER : exemples pratiques

Il y a autant de situations que d’épargnants. Nous allons nous efforcer de donner des exemples basés sur des situations représentatives de celles rencontrées par un épargnant “type”. Après la lecture de cet article, vous serez en principe capable de refaire le calcul présenté ici en l’adaptant à votre situation personnelle.

Prenons le cas d’un épargnant souhaitant verser sur son PER la fraction de ses revenus se situant dans la tranche marginale d’imposition (TMI) à 30 %. Cette tranche concerne les revenus situés entre 26 071 € et 74 545 € (pour un épargnant avec 1 part fiscale).

Cette tranche concerne de nombreux actifs (cadres, professions intellectuelles, entrepreneurs, professions libérales, artisans, directeurs).

Les versements sur le PER sont déductibles dans la limite de 10 % des revenus de l’année antérieure ou 10 % du PASS (plafond annuel de la sécurité sociale). Toutefois, l’épargnant peut déduire davantage en profitant du plafond de déduction non utilisé au cours des 3 années antérieures.

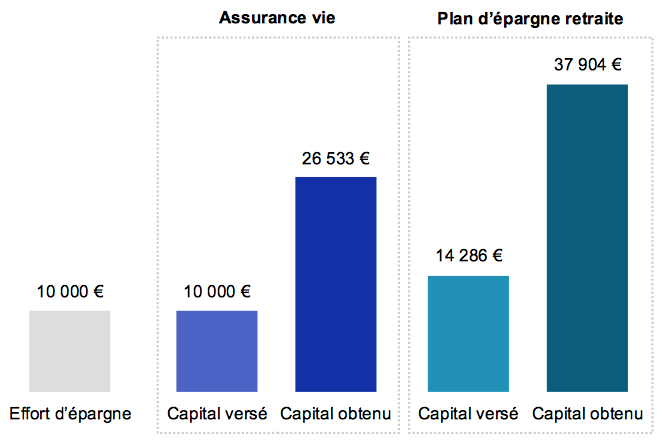

Nous nous plaçons dans le cas où l’épargnant souhaite placer 10 000 euros en vue de préparer sa retraite à horizon 20 ans.

Sur un tel horizon de placement, l’épargnant a intérêt à diversifier son capital sur des supports dynamiques tels que des fonds actions et des supports immobiliers. Il peut espérer un rendement annuel moyen (net de frais) de 5 %.

Dans cette hypothèse, la performance totale (brute) sur 20 ans sera de +165,3 %.

Nous allons calculer le capital net que l’épargnant peut retirer d’un PER et d’une assurance vie pour compléter sa retraite. On se place dans le cas où l’épargnant est toujours imposé dans la tranche marginale d’imposition à 30 % au moment du retrait.

| Assurance vie | Plan épargne retraite (PER) | |

|---|---|---|

| Effort d’épargne réel | 10 000 € | 10 000 € |

| Capital investi | 10 000 € | 14 286 € |

| Capital au bout de 20 ans | 26 533 € | 37 904 € |

| Part du capital correspondant à des versements | 10 000 € (37,7 % du capital total) | 14 286 € (37,7 % du capital total) |

| Part du capital correspondant à des plus-values | 16 533 € (62,3 % du capital total) | 23 618 € (62,3 % du capital total) |

Le PER permet sans surprise d’obtenir un capital brut (avant retrait) plus important.

Ces chiffres étant posés, nous allons maintenant voir le capital net obtenu dans le cas d’un retrait partiel et d’un rachat total du contrat.

Exemple d’un retrait d’un quart de l’encours sur le contrat

L’épargnant réalise un retrait partiel à hauteur d’un quart de l’encours sur le contrat.

| Assurance vie | Plan épargne retraite (PER) | |

|---|---|---|

| Montant du retrait partiel | ¼ x 26 533 € = 6 633 € | ¼ x 37 904 € = 9 476 € |

| Fiscalité applicable sur la part du capital correspondant à des versements. | Néant. | La part du capital correspondant à des versements est réintégrée au revenu imposable. Calcul de la part des versements : 37,7 % x 9476 € = 3572 € Impôt sur le revenu : 30 % x 3572 € = 1071,6 € |

| Fiscalité applicable sur la part du capital correspondant à des plus-values. | Calcul de la part des plus-values : 62,3 % x 6633 € = 4132 € La part des plus-values profite pleinement de l’abattement annuel de 4600 € sur les plus-values imposables. Seuls les prélèvements sociaux sont collectés sur la totalité des plus-values : 17,2 % x 4132 € = 710,7 € | Calcul de la part des plus-values : 62,3 % x 9476 € = 5904 € L’épargnant opte pour une imposition au prélèvement forfaitaire unique de 30 %. L’imposition est de : 30 % x 5904 € = 1771 € |

| Total des prélèvements et impôts | 710,7 € | 2842,6 € (1071,6 € + 1771 €) |

| Capital net | 🥈 5922 € (6633 € – 710,7 €) | 🏆 6633 € (9476 € – 2842,6 €) |

Un retrait partiel d’un quart de la valeur de l’encours représente une somme de 6 633 € sur l’assurance vie et 9 476 € sur le PER. Mais rappelons ici que si ces 2 montants sont le fruit d’un même effort d’épargne réalisé 20 ans plus tôt (2500 €, soit 25 % de l’effort d’épargne initial de 10 000 €).

À la sortie, l’assurance vie bénéficie pleinement de l’abattement de 4 600 € par an (et par personne) sur les plus-values réalisées à l’occasion d’un retrait sur une assurance vie de plus de 8 ans. De fait, les plus-values ne sont soumises qu’aux prélèvements sociaux (17,2 %). Le capital net disponible est de 5922 €.

Du côté du PER, l’épargnant a déduit de son revenu imposable le versement réalisé sur son contrat. Ce qui lui a permis de diminuer son impôt sur le revenu. Il a donc pu placer davantage sur le PER que sur l’assurance vie, pour un effort d’épargne réel équivalent (10 000 €). À l’arrivée, le capital brut sur le PER est beaucoup plus important que sur l’assurance vie, mais la fiscalité lors du retrait est également plus importante.

Après impôts et prélèvements, le PER demeure plus intéressant que l’assurance vie. L’épargnant dispose de 6 633 € nets avec le PER contre seulement 5 922 € nets avec l’assurance vie. Soit un gain supplémentaire de 12 % en faveur du plan d’épargne retraite.

Le PER prend l’avantage, même si l’assurance vie a pleinement bénéficié de l’abattement annuel de 4 600 € sur les plus-values imposables.

Plaçons-nous maintenant dans le cas d’un rachat total du contrat.

Exemple avec un rachat total du contrat

| Assurance vie | Plan épargne retraite (PER) | |

|---|---|---|

| Montant du retrait | 26 533 € | 37 904 € |

| Fiscalité applicable sur la part du capital correspondant à des versements. | Néant. | La part du capital correspondant à des versements est réintégrée au revenu imposable. Calcul de la part des versements : 37,7 % x 37 904 € = 14 290 € Impôt sur le revenu : 30 % x 14 290 € = 4 287 € |

| Fiscalité applicable sur la part du capital correspondant à des plus-values. | Calcul de la part des plus-values : 62,3 % x 26 533 € = 16 530 € La part des plus-values imposables après abattement : 16 530 € – 4600 € = 11 930 € Imposition de la plus-value au taux réduit de 7,5 % 7,5% x 11 930 € = 895 € Les prélèvements sociaux sont collectés sur la totalité des plus-values : 17,2 % x 16 530 € = 2 843 € | Calcul de la part des plus-values : 62,3 % x 37 904 € = 23 614 € L’épargnant opte pour une imposition au prélèvement forfaitaire unique de 30 %. L’imposition est de : 30 % x 23 614 € = 7084 € |

| Total des prélèvements et impôts | 3 738 € (895 € + 2843 €) | 11 371 € (4 287 € + 7 084 €) |

| Capital net | 🥈 22 795 € (26 533 € – 3738 €) | 🏆 26 533 € (37 904 € – 11 371 €) |

Dans ce nouvel exemple, en assurance vie, une partie des plus-values (la fraction qui ne rentre pas dans l’abattement annuel de 4600 €) est imposée au taux de 7,5 %. Il s’agit du taux applicable sur les gains réalisés sur les contrats de plus de 8 ans. Si ces gains sont le fruit de versements effectués après le 27 septembre 2017, ce taux réduit de 7,5 % ne s’applique que sur la part des gains résultant des versements inférieurs à 150 000 € (ce qui est le cas dans notre exemple). Voir l’article sur la fiscalité des retraits en assurance vie pour davantage d’explications.

Le PER prend encore plus nettement l’avantage. Le capital net disponible avec un retrait total est de 26 533 € en PER contre 22 795 € avec l’assurance vie. Soit un gain supplémentaire de 16 % en faveur du plan d’épargne retraite.

À la retraite, la pension est généralement sensiblement inférieure au dernier salaire. Il est donc courant que l’épargnant passe à un taux marginal d’imposition (TMI) plus faible au moment de la retraité. Typiquement, un épargnant peut avoir un TMI de 30 % et passer à un TMI de 11 % une fois à la retraite. Ou bien encore passer d’un TMI de 41 % à un TMI de 30 %.

En cas de baisse du TMI au moment de la sortie du PER, le PER est encore plus favorable. Car l’épargnant déduit de son revenu imposable le versement sur la base d’un TMI plus élevé que le TMI auquel il sera re-fiscalisé au moment de la sortie.

Conclusion

Nous avons montré à l’aide d’un exemple concret que le PER peut se révéler plus avantageux que l’assurance vie pour se constituer un complément de revenus sur le long terme. Cela est d’autant plus vrai que l’épargnant a un taux marginal d’imposition élevé. Nous vous invitons à refaire les calculs en fonction de votre situation. Les résultats varient selon la situation.

Par ailleurs, le PER n’a pas vocation à se substituer à l’assurance vie car cette dernière dispose d’avantages spécifiques que ne possèdent pas le PER. En effet, l’épargnant peut réaliser des retraits de son assurance vie à tout moment tandis que les retraits anticipés (avant la retraite) sur le PER ne sont possibles qu’en cas d’achat de sa résidence principale ou d’accident de la vie (fin de droits chômage, invalidité, etc.). Aussi, l’assurance vie bénéficie d’un cadre fiscal privilégié pour la transmission du patrimoine (voir notre tableau sur la fiscalité de l’assurance vie à la succession).

Le PER doit donc être envisagé comme un dispositif d’épargne complémentaire et spécifiquement pensé pour préparer sa retraite.

Enfin, il convient d’avoir à l’esprit que les calculs présentés ici reposent sur le cadre fiscal actuel, lequel peut évoluer dans le temps et moduler l’intérêt du PER versus l’assurance vie.