L’assurance vie est une solution d’investissement multi-supports, fiscalement très attractive, et s’adaptant au profil de tous les investisseurs. Ces caractéristiques en font le produit de référence pour placer son argent à court, moyen et long terme. L’assurance vie est ainsi le produit d’épargne de prédilection des épargnants français. Cet article vous explique tout ce que vous devez savoir sur l’assurance vie avant d’ouvrir un contrat. Nous passons en revue les avantages et les caractéristiques de ce placement incontournable.

Vous pouvez également accéder directement à notre comparatif des meilleures assurances vie.

SOMMAIRE

- Les avantages de l’assurance vie : sécurité, diversification et fiscalité

- Les fonds euro pour sécuriser son épargne

- Les unités de compte pour dynamiser la performance de son assurance vie

Les avantages de l’assurance vie : sécurité, diversification et fiscalité

L’épargne investie au sein des contrats d’assurance vie représente environ 1800 milliards d’euros (2020). L’assurance vie est le placement financier préféré des Français. C’est la solution la plus populaire pour se constituer un patrimoine, après l’achat de la résidence principale et l’investissement immobilier (cela dit en passant, l’assurance vie permet également d’investir dans l’immobilier comme nous le verrons plus bas).

À savoir : le fond de garantie assure les encours à hauteur de 70 000 euros par assureur en cas de faillite de ce dernier. Bien que ce risque soit très faible, les épargnants les plus précautionneux auront donc intérêt à ouvrir plusieurs contrats d’assurance vie si leurs placements dépassent ce montant.

Voyons plus en détail les avantages de ce placement.

Une enveloppe s’adaptant aux projets financiers de tous les investisseurs

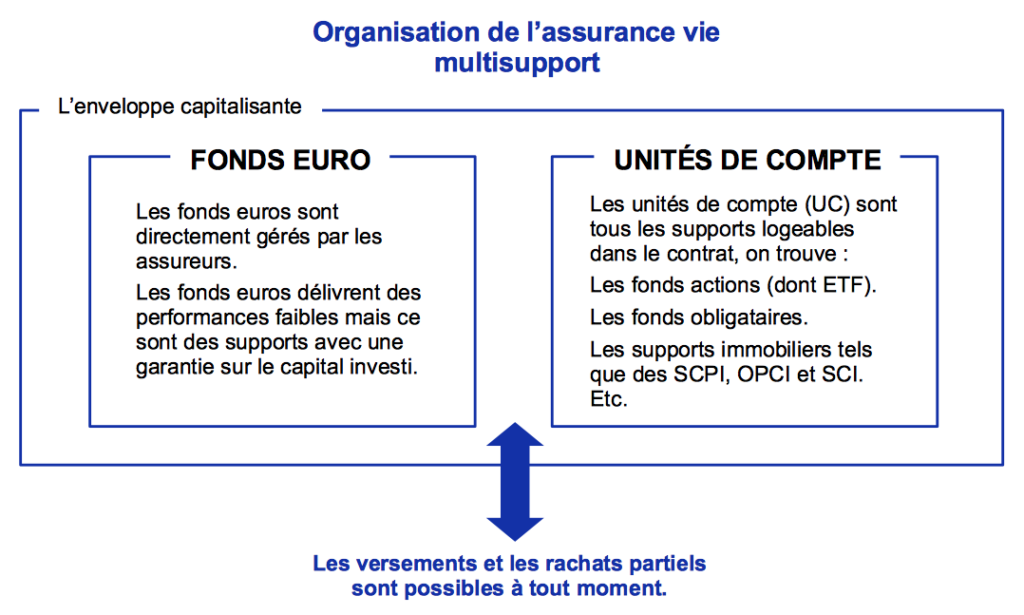

L’assurance-vie fonctionne comme une enveloppe au sein de laquelle l’épargnant peut loger une grande diversité de produits financiers.

En pratique, les épargnants français privilègient largement les fonds euro. Ces fonds offrent une garantie sur le capital investi, ainsi qu’une performance relativement stable et prédictible. Ce placement répond parfaitement aux exigences des épargnants souhaitant sécuriser leur capital, par souci de tranquilité (ne pas s’exposer à un risque de perte en capital) ou dans l’intention de financer un projet (par exemple constituer un apport pour l’achat prochain d’un bien immobilier). Les fonds euro sont donc particulièrement intéressants pour investir à court terme. Les caractéristiques des fonds euro sont développées un peu plus bas dans cet article. Nous avons aussi un article pleinement consacré aux fonds euro si vous souhaitez en savoir d’avantage et consulter notre sélection des meilleurs fonds euro.

Dans le cadre d’une stratégie patrimoniale globale, les épargnants investissant à très long terme ont intérêt à allouer une partie de leur épargne vers des produits plus risqués mais aussi beaucoup plus rémunérateurs tels des fonds investis en actions ou en immobilier. Ces classes d’actifs sont accessibles via les unités de compte logeables au sein du contrat d’assurance vie (voir plus bas).

Les multiples possibilités d’investissement et de diversification qu’offrent l’assurance vie ne sont pas le seul avantage. L’assurance vie bénéficie également d’un cadre fiscal très intéressant, que ce soit au cours de la vie du contrat, mais aussi lors de la transmission du patrimoine.

L’assurance vie présente une fiscalité très attractive

La fiscalité est un des points forts de l’assurance vie. Les avantages fiscaux se déclinent de plusieurs façons :

- la non imposition des gains générés et ré-investis au sein de l’assurance vie tout au long de la vie du contrat (à l’exception des prélèvements sociaux prélevés annuellement sur les gains des fonds euro),

- une fiscalité réduite lors des retraits de l’assurance vie dès lors que le contrat a plus de 8 ans (un abattement de 4600 euros par an sur les plus-values imposables),

- la possibilité de transmettre son capital hors sucession au moment des transmissions de l’héritage.

Ces 3 points sont détaillés plus en détail ci-dessous.

La non imposition des gains au sein du contrat

L’assurance vie est une enveloppe au sein de laquelle l’épargnant peut investir entre différents supports (fonds euro ou unités de compte). Il peut également arbitrer à tout moment entre les différents supports. Si l’épargnant dégage une plus-value lors de la vente d’un support et l’investit sur un autre (on parle d’arbitrage), les gains ne sont pas taxés dès lors que l’argent reste au sein du contrat. Cette absence de frottement fiscal est un avantage très intéressant en termes de valorisation du patrimoine. L’effet boule de neige est optimal : les gains sont pleinement ré-investis et viennent faire grossir le capital plus rapidement que s’il devait subir une taxation immédiate. Concrètement, si vous investissez dans des fonds en actions ou obligataires délivrant des dividendes ou des coupons, vous pouvez pleinement ré-investir ses gains sur divers supports. Sachez par ailleurs certains certains fonds capitalisent les dividendes, cela signifie qu’ils ne sont pas versés aux investisseurs, mais accroissent la valeur du fonds. Les gains sont donc automatiquement ré-investis.

Il n’y a qu’un seul impôt prélevé au fil de la vie du contrat d’assurance vie : les prélèvements sociaux sur les gains réalisés sur les fonds euro. Ils sont prélevés annuellement. Le taux des prélèvements sociaux est de 12,8 %. Notez que ce taux est très inférieur à celui du prélèvement forfaitaire unique (aussi appelé flat tax), en vigueur pour l’essentiel des revenus du patrimoine, s’élevant à 30 %.

La fiscalité des retraits de l’assurance vie

Les retraits de l’assurance vie bénéficient d’une fiscalité allégée. Un abattement de 4600 euros par an est appliqué sur la part des plus-values imposables. Cet abattement est porté à 9200 euros dans le cas d’un couple marié ou pacsé. Néanmoins, pour bénéficier de cet abattement lors d’un retait de l’assurance vie, il faut que le contrat ait plus de 8 ans. On comprend ici l’intérêt d’ouvrir un contrat le plus tôt possible. En effet, cet abattement dépend de la date d’ouverture du contrat et non de la date des versements.

LesFinances.fr a consacré un article complet sur la fiscalité des rachats sur assurance vie.

L’assurance vie est une niche fiscale incontournable pour optimiser la transmission du capital

Le capital investi au sein d’une assurance vie est transmissible hors succession, jusqu’à 152 500 euros. Il est possible de transmettre le capital à tout bénéficiaire désigné, même hors filiation. Il est important de savoir que le montant du capital transmissible hors succession est beaucoup plus important (152 500 euros) lorsque le soucripteur réalise le versement sur son contrat avant ses 70 ans. Si le souscripteur réalise les versements après l’âge de 70 ans, l’abattement est limité à 30 500 euros sur les versements (dans ce cas, les gains sont totalement exonérés).

En résumé, les avantages fiscaux de l’assurance vie dépendent de l’âge du contrat d’assurance vie (pour l’abattement sur les plus-values imposables lors des retraits), mais aussi de l’âge du souscripteur (pour la transmission du capital). Pour ces raisons, il est conseillé d’ouvrir le plus tôt possible une assurance vie afin de bénéficier le plus rapidement possible de ces avantages. Cette recommandation s’adresse également aux personnes ne dégageant pas encore de capacité d’épargne dans l’immédiat (étudiant, reconversion professionnelle, etc) mais ayant l’intention d’épargner dans un futur proche (début de vie active, hausse des revenus, etc) ou dans l’attente d’un gros capital à investir (héritage, prime annuelle, revente d’une société ou d’un bien immobilier, etc).

L’assurance vie : une enveloppe permettant de loger différents supports d’investissement

De nos jours, les contrats d’assurance vie commercialisés sont quasiment tous multi-supports. Comme nous l’avons dit en introduction, cela signifie que vous pouvez loger différents types de produits au sein d’un même contrat.

L’assurance-vie permet d’investir sur des produits sécurisés, tels que les fonds euro, mais aussi sur d’autres classes d’actifs plus rémunératrices (et plus risquées) telles que les actions et l’immobilier. Les contrats multi-supports offrent la possiblité de modifier l’allocation du capital au sein de l’assurance vie (arbitrer d’une classe d’actifs vers une autre) sans avoir à sortir l’argent du contrat. Le tableau ci-dessous présente de façon synthétique les caractéristiques des grands types de supports d’investissement que l’on peut loger dans un contrat.

| Support | Composition | Risque | Performance | Horizon d’investissement |

|---|---|---|---|---|

| Fonds euro | Emprunts d’États et obligations d’entreprises | Capital garanti | Faible (1 à 2 %) | Court, moyen et long terme |

| Fonds obligataire | Obligations diverses | Selon composition | Faible à moyenne | Court, moyen et long terme |

| OPCVM | Obligations et actions | Selon composition | Selon composition | Moyen et long terme |

| Fonds d’investissement | Actions d’entreprises | Élevé Forte volatilité | Historiquement forte (>5 %) | Long terme |

| SCPI | Immobilier | Moyen | 4 à 5 % | Long terme |

| OPCI | Essentiellement immobilier (60-90 %), actions et obligations | Moyen à élevé | Selon composition | Long terme |

SCPI : Société Civile de Placement Immobilier.

OPCI : Organisme de Placement Collectif en Immobilier.

Les fonds euro pour sécuriser son épargne

Les fonds euro sont des placements sans risque, ce sont les produits d’investissement à privilégier si vous investissez à court et moyen terme ou que vous souhaitez une garantie sur la valeur du capital investi. Les fonds euro sont très essentiellement composés d’un panier d’obligations. Les émetteurs de ces obligations sont notamment des États présentant une bonne santé financière, ou tout du moins la capacité à honorer leurs dettes (la France, l’Allemagne, etc), ainsi que de grandes entreprises avec une situation financière solide.

Les grandes puissances économiques d’Europe sont parmi les émetteurs de dettes les plus sûrs au monde. Pour cette raison, elles obtiennent des taux d’intérêt très faibles lorsqu’elles émettent des obligations. En raison de multiples facteurs économiques, ces taux ont baissé ces dernières années, entraînant une baisse de la performance des fonds euro.

Les fonds euro dynamiques

Certains fonds euro sont qualifiés de fonds euro dynamiques (par opposition aux fonds euro classiques). Ces fonds comportent une très faible part (10 à 20 %) de placements investis en immobilier et/ou sur les marchés actions afin de dynamiser (d’où leur nom !) la performance du fonds.

Quelle est la performance des fonds euro ?

Il y a encore quelques années, les fonds euro délivraient des performances allant de 3 à 5 %. Les performances sont désormais beaucoup plus faibles. Malgré cela, les fonds euro gardent leur intérêt car ils délivrent des rendements faibles mais sûrs. Par ailleurs, les fonds euro demeurent beaucoup plus intéressants que les livrets réglementés.

La performance moyenne des fonds euro s’est établie à près de 1,5 % en 2019. Néanmoins, il existe de fortes disparités selon les assureurs, certains fonds euro ont délivré moins de 1 % tandis que les meilleurs fonds euro ont obtenu une performance proche de 2,5 % !

Pour plus d’informations, vous pouvez consulter notre comparatif des meilleurs fonds euro.

Les unités de compte pour dynamiser la performance de son assurance vie

Les unités de compte regroupent tous les placements autres que les fonds euro. Elles permettent de loger un grand nombre de produits financiers et ainsi de diversifier son patrimoine sur une multitude de classes d’actifs.

OPCVM

Les organismes de placements collectif en valeurs mobilières (OPCVM) sont des portefeuilles de fonds. Les OPCVM peuvent être investis en obligations, en actions, en immobilier, ou proposer une allocation diversifiée sur de ces différentes classes d’actifs au sein d’un même fonds. Le risque de perte en capital, la volatilité et la performance escomptable d’un fonds dépendent de sa composition.

Les fonds actions pour stimuler la performance de son patrimoine

L’assurance vie permet d’investir en bourse via les fonds d’investissement. Les courtiers en assurance vie donnent accès à une sélection de fonds en actions, de quelques dizaines à plusieurs centaines de fonds accessibles chez les meilleurs courtiers.

Il y a 2 grands types de fonds d’investissement : les fonds de gestion classiques et les fonds de gestion indiciels. Autrefois, les fonds de gestion reposaient sur le travail d’équipes d’analystes financiers ayant pour objectif d’analyser, de sélectionner et d’investir dans les actions des entreprises délivrant les meilleures perspectives. Dans la seconde moitié du siècle dernier, les fonds indiciels firent leur apparition. John C. Bogle lança le premier fonds indicels, The Vanguard Group, en 1975. La stratégie des fonds indiciels est simple : reproduire la performance d’un indice de référence, dividendes inclus. Cet indice de référence peut être le S&P 500, le MSCI World, ou n’importe quel autre indice populaire. Les fonds indiciels ont des frais de gestion beaucoup plus faibles que ceux des fonds classiques. Ils délivrent aussi des performances supérieures à ces derniers. Avec le temps, les fonds indiciels ont acquis une très forte popularité. Des établissements tels que Lyxor (filiale de la Société Générale) ou Amundi (Crédit Agricole) proposent une large sélection de fonds indiciels accessibles aux investisseurs individuels.

Les fonds indiciels sont également connus sous le nom de tracker ou ETF (Exchange-Traded Fund). Vous pouvez consulter notre page consacrée aux fonds indiciels si vous souhaitez en savoir plus.

La détention de titres vifs est possible

Il est tout à fait possible de détenir des titres vifs, c’est-à-dire des actions détenues en direct dans l’assurance vie. Cela permet de profiter de la fiscalité avantageuse de l’assurance vie, mais il y a néanmoins deux inconvénients :

- les ordres d’achat ne sont pas passés en temps réel,

- il y a des frais de gestion annuels (les frais de gestion des unités de compte, dont le taux dépend de votre contrat).

Pour ces raisons, le plan d’épargne en actions (PEA) est généralement plus indiqué pour détenir des actions. L’assurance vie peut être intéressante pour y loger des actions non éligibles au PEA, c’est notamment le cas des SIIC (sociétés d’investissement d’immobilier cotées) dont les dividendes pourront être pleinement réinvestis au sein de l’assurance vie.

En pratique, les assurances vie proposant des titres vifs dans leur offre d’unités de compte sont très rares, c’est seulement possible dans les meilleures AV et sur un choix de titres vifs limité.On retrouve généralement les actions du CAC 40.

SCPI, OPCI, SCI : de l’immobilier dans l’assurance vie « pierre papier »

L’immobilier est une classe d’actifs incontournable dans un patrimoine diversifié. Bien que les investisseurs associent généralement l’investissement immobilier à l’achat et la gestion en direct de biens immobiliers (souvent dans le secteur residentiel), il est possible d’investir dans l’immobilier via des sociétés spécialisés. Parmi lesquelles, les SCPI, les OPCI et les SCI : 3 types de placements en immobilier accessibles au sein des meilleures assurances vie.

Les sociétés civiles de placement immobilier (SCPI) sont exclusivement composées de biens immobiliers exploités par la société, qui en tire des loyers qui sont ensuite reversés aux associés (les investisseurs). Le rendement moyen des SCPI s’établit à 4,5 %. L’acquisition de parts de SCPI s’accompagne de frais d’achat comparables à ceux de l’achat d’un bien immobilier en direct, il s’agit donc d’un placement résoluement pensé pour le long terme. Si vous souhaitez en savoir davantage, vous pouvez consulter notre article dédié aux SCPI.

Attention : l’offre de SCPI accessibles au sein des assurances vie est beaucoup plus réduite que celle des fonds en actions. Certains contrats ne référencent qu’une poignée de SCPI tandis que certains contrats donnent accès à plus d’une vingtaine de SCPI. Si vous souhaitez investir en SCPI, il est important de consulter le panel de SCPI accessibles via le contrat. Notre comparatif des meilleures assurances vie vous aide à sélectionner le contrat adapté à vos objectifs.

Les organismes de placement collectif en immobilier (OPCI) sont constitués pour partie de biens immobiliers (60 à 90%) mais également d’autres actifs financiers tels que des actions et des obligations. La performance annuelle des OPCI dépend donc de la performance des marchés financiers.

Parmi les unités de compte accesibles au sein des assurances vie, nous avons ici évoqué des produits tels que les fonds indiciels et diverses placements immobiliers (SCPI, OPCI, SCI). Il est important de comprendre que ces produits sont parmi les produits les plus performants pour investir son épargne. Malheureusement, beaucoup des contrats commercialisés par les banques traditionnelles ne proposent pas ces produits, et se cantonnent à une sélection restreinte d’unités de compte : souvent des produits « maisons », quelques fonds de gestion actifs, mais pas ou peu de fonds indiciels, ni de SCPI, ni de titres vifs.

En conclusion, l’assurance vie est une niche fiscale qui permet d’épargner selon ses goûts : fonds euro sécurisé, actions, immobilier. Et en gestion libre ou gestion pilotée. En pratique, on peut détenir plusieurs assurances vie pour diversifier les assureurs et les gestions. Mais il faut bien choisir car le marché des assurances vie est vaste, donc nous vous invitons à lire notre article sur les meilleurs contrats d’assurances vie.